【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

三大指数今天低开低走,上证指数跌0.97%,收于3990点。深证成指跌1.93%,创业板指跌2.82%,北证50跌1.01%。沪深京三市全天成交额19804亿元,较上日缩量853亿元。全市场超3300只个股下跌。

今日研报分享碳酸锂与PCB设备行业观点。

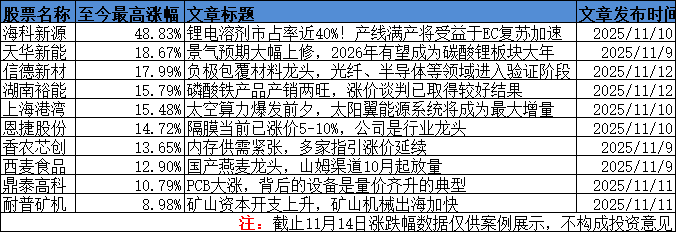

1、景气预期大幅上修,供需格局显著改善,2026年有望成为碳酸锂板块大年

碳酸锂作为最纯粹的新能源弹性金属品种,伴随本轮需求预期上修,无论是中性假设下的2027年供需拐点或是需求超预期情况下的2026年供需拐点可能,2026年锂行业供需格局都已由过往的严重过剩转为紧平衡甚至短缺。

在基本面加速修复并期待反转的预期下,本轮锂权益仍有望复刻2019年底行情提前于商品先行启动,甚至在商品磨底的阶段率先走出底部。

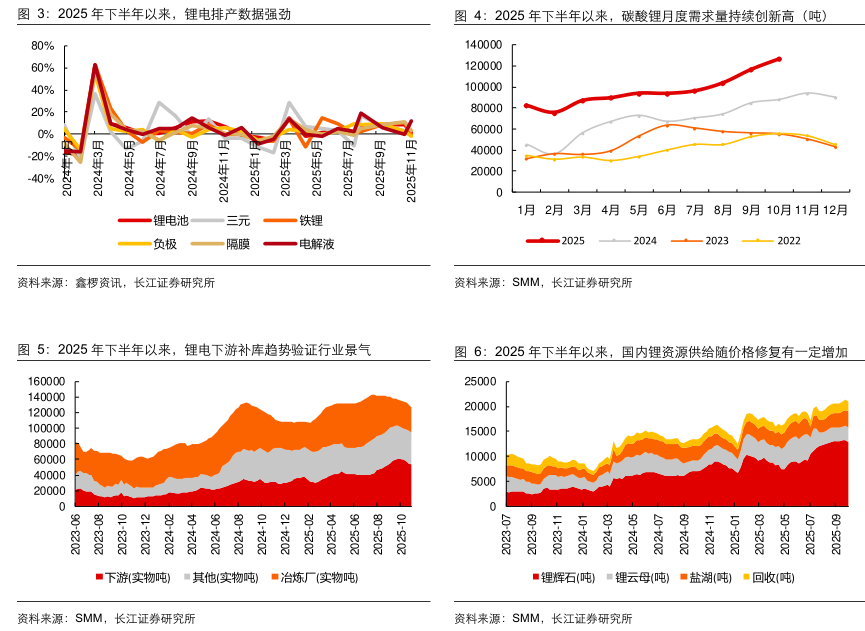

1)回顾2025:锂电需求强劲接力国内供给扰动,基本面开启修复

2025年来,锂板块先后经历

①需求预期悲观叠加上游降本加大供给压力,锂价持续走弱;

②“反内卷”爆发,国内江西云母和青海盐湖出现停产,短期供给扰动刺激锂价但仍存中长期过剩担忧;

③储能超预期,中长期需求信心释放,锂价权益同步走强三个阶段。

伴随“反内卷”下国内资源停产及锂电排产上调,2025年供需相比之前预期已明显改善,过剩幅度显著收窄。

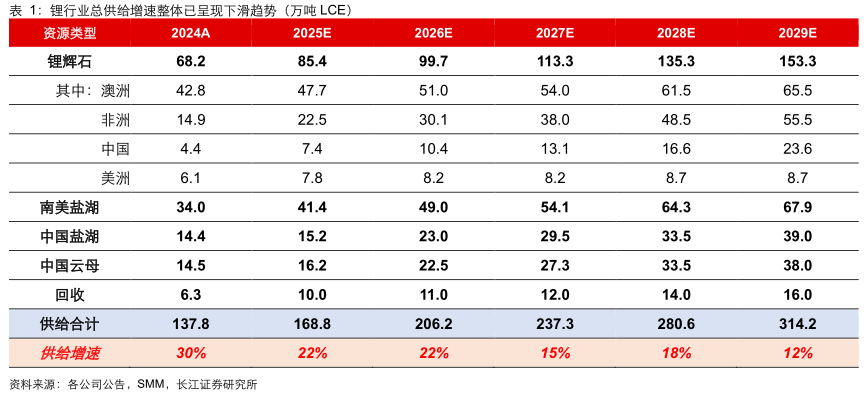

2)行业资本开支见顶,供给增速下滑已成确定性趋势

历经2023-2025近三年价格下跌周期,财务状况持续恶化叠加盈利预期趋弱导致国内外锂资源企业均大幅降低资本开支力度,新增产能项目数量愈发减少。

不可否认伴随非洲津巴布韦前期规划的硫酸锂项目投产、马里锂矿项目爬坡以及国内西藏盐湖和四川锂矿等具备成本优势的潜力资源点仍有惯性产能于2026年集中释放,

但考虑到行业资本开支已于2023-2024年见顶,未来新增资本开支释放需要充分的价格高度和盈利厚度作为前提条件,

且存量玩家在历经上一轮找矿狂潮加剧过剩之后当前扩张决策也更谨慎,

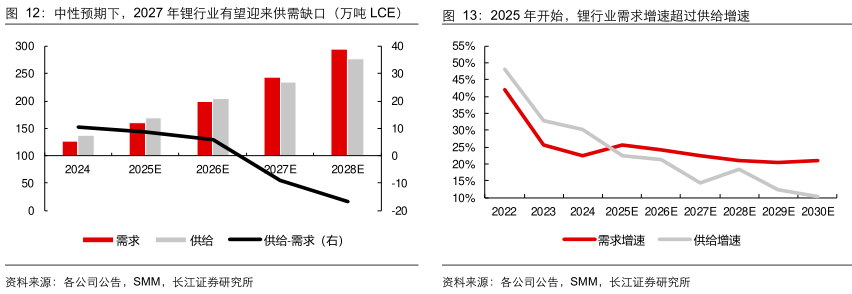

因此中长期视角下2026-2028年供给增速下滑已成确定性趋势,中性预期下2025-2027年锂供给增速22%、21%、14%。

3)储能接力动力打开第二成长曲线,需求景气预期大幅上修

需求端:储能端,国内储能中标/装机/规划量等高频数据指引需求持续超预期,政策托底+终端收益率改善的底层逻辑驱动需求延续高增。

同时,美国AI数据中心扩容加剧缺电以及非美市场受益光储平价+政府补贴,海外储能市场表现同样可期。

中性预期下预计2025-2027年储能端对应的锂需求增速为68%、45%、35%。

动力端,尽管2026年国内受制于购置税、以旧换新补贴退坡,终端新能源车销量增速或有下滑,但考虑到国内单车带电量提升支撑需求,以及边际上欧洲动力也有车型周期,动力需求仍有望呈现稳步增长趋势。

中性预期下预计2025-2027年动力端对应的锂需求增速为23%、22%、20%。

除此之外,固态电池产业催化不断,随着后续产业趋势进程加快,锂应用场景扩充,单耗提升也将显著提振中长期行业需求预期。

4)基本面修复趋势极为确定,未来两年有望迎供需拐点

基于2026-2028年锂行业供给增速确定性下滑趋势,以及本轮储能景气预期大幅上修提振中长期需求增速,锂供需基本面加速改善,

长周期视角在2026-2027年行业迎来供需拐点的确定性极强。

若后续验证需求存在进一步超预期迹象亦或是供给不及预期的扰动可能,本轮拐点有望更为提前,2026年或出现阶段性缺口。

考虑到当前行业库存仍处偏低水平,随后续需求预期兑现叠加价格上涨趋势显现,下游补库也将进一步推动锂直接采购需求,强化价格上涨动能。

5)权益领先商品,2026年为碳酸锂板块权益大年

基本面加速修复并期待反转的预期下,本轮锂权益有望复刻2019年底行情领先商品先行启动,甚至商品磨底阶段先走出底部。

本轮锂年复合需求增速已达 15%-25%,供给出清可能价格弹性会更大,但是需求驱动的品种产能出清并不是拐点必要条件。

从价格长周期视角,本轮景气周期不认为碳酸锂价格会缺乏弹性,依然看好锂价本轮有望上行至 12-15 万元/吨的区间,而若需求超预期或是供给存在出清扰动,也不排除更高级别的价格高度。

当前时点全面看多整个板块的贝塔行情。

看好自有资源加速布局且具备强量增的天华新能、大中矿业、盛新锂能、雅化集团、华友钴业;

2、PCB大涨背后被忽略的受益细分,量+价齐升的典型,国产化率提升打开行业上行空间

浙商证券指出,受益全球AI数据中心迅速扩张+PCB技术向高端化迭代需求,PCB设备行业有望迎量+价齐升,国内产业链龙头迎来加速突破大机遇。

1)PCB行业受益AIDC驱动,新一轮资本开支周期有望爆发

市场空间:PCB为“电子产品之母”,2024年全球PCB总产值达736亿美元,同比增长5.8%,中国拥有全球最大产能。中长期看,受益AI需求、市场对高端PCB“厚度更薄、密度更高、散热更强”的需求持续增长,预计2029年全球PCB产值有望达到946.61亿美元,2024~2029年CAGR=5.2%。

资本开支:第3轮资本开支周期开启,2025年前三季度国内8家PCB龙头合计资本开支达163亿元、同比增长85%,上游设备有望加速受益。

PCB行业有往迎量+价齐升,催生设备扩产需求。

量:AIDC需求带来PCB行业市场需求扩容。2025年H1全球4大CSP合计资本开支达1555亿美元,同比增长73%。

价:AI高性能需求推升PCB产品向高附加值领域升级。高多层、HDI板占比提升,加工工艺难度加大。

以PCB龙头臻鼎科技为例:计划2025-26年资本开支均达300亿台币以上(2024年为163亿台币),近50%用于高阶HDI和HLC产能,以应对客戶高阶AI产品需求。

2)PCB设备受益全球AI需求+PCB高端化迭代,设备需求迎量价齐升

PCB生产主要涵盖六大环节,其中钻孔、曝光、检测设备价值量最高:

钻孔设备(20.2%)加工出各种导通孔、实现多层板的层间互连互通;

曝光设备(13.5%占比)将设计的电路线路图形转移到PCB基板上;

检测设备(11.9%占比)涉及半成品及成品多个环节;

电镀设备(10.5%占比)确保孔壁铜层的导通性;

压合设备(6.2%占比)多层板压合成整体结构;

成型设备(5.2%占比)切除PCB板多余部分;

贴附设备(2.2%占比)曝光前膜层贴附处理。

市场空间:全球市场:从2020年的58.40亿美元增长至2024年的70.85亿美元,CAGR=4.95%。中国市场:据中商产业研究院,2024年中国PCB设备市场规模达到294.42亿元,2020-2024年CAGR=5.6%。趋势:AI驱动高多层板、HDI板、IC封装基板需求,推升PCB设备需求提升。

竞争格局:行业集中度相对较低,中国CR5市占率合计为23.9%,大族数控在国内龙头领先,占据约10.1%的份额(全球6.5%)。且高端PCB设备国产化率不足30%。中国PCB设备龙头在钻孔(大族数控)、光刻(芯碁微装)、电镀(东威科技)、耗材(鼎泰高科)逐步形成全球竞争力。

3)重点聚焦:PCB钻孔+曝光+电镀等设备、及钻针

①【钻孔设备】全球百亿级市场空间,AIPCB的最直接受益方向

2024年全球市场规模超100亿元,与传统服务器PCB相比,AI服务器PCB的层数普遍较高。受益14层及以上高多层PCB的需求日益增长,钻孔需求持续提升。高端市场的份额基本被日本的Hitachi、德国的Schmoll、日本三菱为占据,国内包括大族数控(2024年国内市占率30%)、苏州维嘉、大量科技、帝尔激光有望加速追赶。

②【钻针—耗材】AIPCB最直接受益方向,行业有望量价齐升

③【曝光设备】受益AIPCB更高精度、更低成本、更快迭代趋势

④【电镀设备】受益PCB层数增加,精度+良率加大设备难度

电镀金属被用来改善材料的导电性能,决定PCB产品在集成性、导通性、信号传输。受益PCB板层数增加。据Prismark,全球PCB电镀设备市场规模从2020年的约3.7亿美元增长至2024年的约5.1美元,年复合增长率为8.2%;预计到2029年达约8.1亿美元(2024-2029E年CAGR=9.5%)。

竞争格局:PCB电镀设备主要包括:垂直连续式电镀设备(东威科技50%+国内市占率)、垂直升降式电镀设备(台湾竞铭、东莞宇宙、深圳宝龙)和水平连续式电镀设备(安美特)。

⑤【检测设备】价值量占比第三高,受益AIPCB复杂度提升

用以验证PCB生产的层间对位精度、连通性及电路无缺陷。随着线路密度、层数的增加,测试的难度随之增加。

竞争格局:包括外观检测+电学检测。海外:德国AtgL&M和日本Nidec-Read,国内:深圳大族数控、宜美智等。

关注:大族数控、鼎泰高科、芯碁微装、东威科技、帝尔激光,凯格精机、中钨高新等。

研报来源:

1、长江证券,王鹤涛,S0490512070002,拐点临近,重拾“锂”想。2025年11月7日

2、浙商证券,王华君,S1230520080005,PCB设备行业深度:AI催化行业量+价齐升,国内龙头空间加速打开。2025年11月10日

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎